|

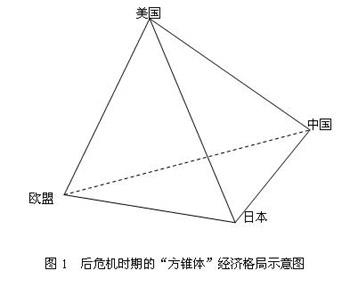

2010年第一季度,世界經濟在復蘇的軌道上加速運行。在危機恢復期,逐步形成了以美國為主的國際經濟“方錐體”格局,並導致了人民幣匯率問題的國際化。我國經濟總體形勢持續向好,經濟復蘇進程加速。財政收入增長較快,但財政支出仍存在波動性風險。面對複雜的經濟環境,我們提出了宏觀調控的“傘形”框架,即以市場為基礎,以“內需發展”和“低碳經濟”為“突破口”,以財政、貨幣、匯率政策有效搭配為驅動的新機制。

世界經濟“方錐體”格局的形成與人民幣匯率問題

隨着國際經濟的加速復蘇,後危機時期的世界經濟格局也逐步清晰。世界經濟由傳統的美、歐、日“大三角”轉化為“方錐體”格局。國際經濟政策的角力由單純的國與國互動轉變為集團間利益的調整,由單純的實力對決轉化為國際機制與國家利益的協調,人民幣匯率問題在這一格局下被放大和扭曲。

(一)世界經濟“方錐體”格局的基本形態和內在機制

儘管國際金融危機對發達國家的金融和經濟帶來了重大打擊,但從經濟規模、技術能力和國際經濟規則和機制的控制能力看,美國、歐盟和日本仍然是全球經濟最重要的驅動力量。中國經濟率先渡過危機的“拐點”,為國際經濟形勢的穩定和國際貿易秩序的有效恢復提供了重要支撐,並隨着自身經濟實力的快速上升,成為後危機時期世界經濟新格局的重要一環(見圖1所示)。

在圖1中,後危機時期的世界經濟格局由美日歐、美日中、美歐中、歐日中等4個“大三角”構成,彼此之間相互&&、相互影響,組成類似“方錐體”的形態。在其中,美日歐“大三角”成為主動和主導“三角”,美國可以通過美日歐“三角”將自己國家的利益協調為集體的利益,將美國的國內經濟政策上升為共同的政策取向,從而通過貿易、資本流動和跨國示範等三個機制向後危機時期的世界經濟注入美國元素。美日中、美歐中等“三角”成為美國權力的穩定“三角”。而中日歐“三角”則是我國在後危機時期進行經濟貿易活動和國際經濟政策協作的重要空間,我國應充分利用並發展好中歐協作機制,謀求必要的國際地位和作用,維護良好的外部環境和國家經濟利益。

(二)美國“退出”框架下的宏觀政策選擇

2010年第一季度,美國宏觀經濟指標持續向好,經濟復蘇的進程加速,國民經濟形勢得到了市場因素較為穩定的支撐,美國的擴張性宏觀經濟政策面臨着在市場活躍和經濟好轉的背景下的有序“退出”問題。根據美國後危機時期的國內和國際經濟環境,美國貨幣政策的趨向於“加息+貶值”方案。美國的擴張性財政政策退出受到儲蓄率、投資率、凈出口和通貨膨脹因素的共同影響,其總體取向是依賴凈出口的增長和適度的通貨膨脹實現“退出”。在“退出”中,貨幣政策居於主動地位,而財政政策則具有固定的方向和目標,因此,在“退出”順序安排和政策框架上,美國將首先完成貨幣政策的“退出”準備,再啟動擴張性財政政策的“退出”安排。預計在2010年第二、第三季度美國貨幣政策的取向將轉向加息和貶值軌道,而在第四季度,美國當前高達1.9萬億美元財政赤字的擴張性財政政策將啟動“退出”程序。

(三)“方錐體”經濟格局下的人民幣匯率問題

“方錐體”經濟格局下的人民幣匯率問題被扭曲和放大了,成為後危機時期國際經濟領域的核心問題。

1.人民幣匯率不是美國政府解決貿易逆差的有效選擇。

從中美貿易的商品構成來看,儘管産業內貿易已經成為兩國貿易的主體,但實際上,中美貿易的大部分是中國主動參與到美國主導的世界貿易體系中的自然反應,中國對美國的大量出口實際上是現行國際分工格局的自然結果,中國對美國商品出口規模的減少並不能導致美國國內産出的擴張,進口逆差依然存在,國內的就業壓力也並不會明顯減輕。因此,人民幣匯率的變動並不會影響美國的貿易形勢,美國貿易逆差的形成既與其國內經濟結構相關,也與美元作為國際基準貨幣的地位相關,是“特裏芬兩難”在貿易和貨幣領域的反應。人民幣對美元的升值並不能為美國有效打開中國市場提供幫助,放寬技術管制,加大對華高新技術産品及設備的出口才是從根本上扭轉貿易逆差的有效選擇。

2.“方錐體”的國際經濟新格局是人民幣匯率問題國際化的重要原因。

美國加息和貶值並行的貨幣政策取向給美歐日“大三角”帶來了巨大壓力。一旦美聯儲啟動加息程序,歐盟和日本等世界主要國家也面臨着加息的壓力。而美聯儲若推動美元貶值,國際大宗商品價格將進一步抬升,通貨膨脹壓力增大。此外,美元貶值可以有效提高美國産品的競爭能力,對歐盟和日本等國家的出口市場形成擠壓。

壓迫人民幣匯率升值是美歐日“大三角”中對衝美元貶值壓力的重要手段。壓迫人民幣匯率升值會在社會輿論和公眾心理上給美國國內的政治、經濟和社會環境帶來一定的改善。在歐盟和日本一邊,以人民幣升值來替代美元貶值,一方面可以避免美元貶值所帶來的壓力和衝擊,另一方面還可以自人民幣升值中獲得一定的好處,主要包括降低中國産品在國際市場上的競爭能力,部分擴大對華商品與服務出口等。此外,隨着人民幣升值進程的啟動,有助於提升歐元和日元在國際金融市場的地位。

3.對人民幣升值帶來的風險與作用應進行全面而客觀的評價。

人民幣匯率升值的直接影響和最大的風險是出口受阻和國際儲備縮水。在國際金融危機的恢復期,出口對於保持中國經濟整體復蘇環境的穩定和推動新興産業的形成與發展具有重要的意義。因為出口受阻,我國良好的經濟復蘇環境將遭到損害,勞動密集型企業大量減産、停工也將明顯加劇我國的就業壓力。我國擁有全世界規模最大的外匯儲備,2010年3月末,這一規模達到24471億美元。僅以美國國債作為分析基礎,人民幣對美元升值10%,外匯儲備約縮水5350億人民幣,約相當於2009年我國GDP的1.6%和財政收入的7.8%。

但另一方面,人民幣升值將可以對國際大宗商品價格快速上漲,輸入性通貨膨脹壓力再次增大的局面形成有效抑制。此外,人民幣匯率升值還將在克服國內深層次經濟問題、促進國內經濟結構優化等方面提供幫助,包括貿易品和非貿易品關係的失衡問題;要素收入分配失當,勞動者收入增長緩慢問題;金融業發展緩慢,並形成嚴重資産泡沫問題;國際價格體系的失序,特別是資源價格改革調整中的滯步不前問題等等。

總之,人民幣匯率問題的焦點不在於匯率水平的高與低,人民幣匯率的形成機制、運轉市場和國際經濟環境是人民幣匯率問題的關鍵所在。

|